この記事では、これから投資/資産運用を始めようとしている超初心者さん向けに

「投資/資産運用で役立つ4つの上手な進め方!」

について私の経験を踏まえ共有したいと思います。

*今回は2部構成の後編になります。

この内容の似たような記事は、過去、何度も何度も何度も触れてきました。

それでも実際のヒアリングでは

「なにそれ?」「難しくてわからな~い」

という声をまだまだ聞くことが多いです。私はその道の専門家ではないですが、この記事が少しでも参考になれば幸いです。ちなみに私は技術士です(ここも大事・・(笑))。

「投資/資産運用をやりたいけど何からやっていいかわからない!」と思っている人

ガオライガ@模倣投資家&技術士(経営工学)。40代前半。

『”一般サラリーマン超初心者”が投資/資産運用を通じて笑顔でリタイアできますように』をモットーに超初心者である私自身の実践、体験を発信しています。また、年収にこだわらない生き方を追求しています。

それでは本編に入っていきましょう。

★TOP

目次

投資/資産運用が必要な4つの理由(前編簡単おさらい)

投資/資産運用について

まずはじめに投資/資産運用とはなんぞやについて簡単に触れたいと思います。

意味は下記の通りになります。

資産運用・・お金やその価値があるもの(株、金、土地とか)を活用し増やすこと

投資・・お金や価値あるものを投じて利益を得ること

私なりの解釈ですが、投資は資産運用の手段と理解しています。

投資で利益を得て資産を増やす。それが資産運用。

ってこのくだり前と一緒。

投資/資産運用が必要な4つの理由

続いてなぜ投資/資産運用が必要なのか?についてです。

理由は4つあります。

前編にて記事化しているため詳細はそちらを参照してみてください。豊かに老後生活を送るためには投資/資産運用が必要であるときっと納得いただけると思います。

ほんと末恐ろしい世の中になったものです。

*注目!投資の必要性についてはココさんの投資の始め方シリーズを参照するととてもためになりますよ!

投資/資産運用で役立つ4つの上手な進め方

ここからが本記事の本題になります。

上記内容より将来に危機感を抱き投資/資産運用を始めたいと思った方は少なからずいるのではと思います。

そして超初心者さんは次にこう思うはずです。

投資/資産運用をしたい!した方がよい!

でも何から始めればいいかわからない!

どうしてよいかわからない!

その気持ちほんとよくわかります(^^)

私もそうでした。「何からやればいいんだよっ!」って。

そこで少しでも参考になるよう私の経験を踏まえ投資/資産運用で役立つ4つの上手な進め方を説明したいと思います。

流れは以下の通りとなります。

・進め方1:資産運用計画を作成する

・進め方2:運用資金を捻出する

・進め方3:ドルコスト平均法を用いた積立分散投資手法を知る

・進め方4:”つみたてNISA”で運用開始

順番に説明していきたいと思います。

*投資/資産運用の始め方、進め方記事もぜひ参考ください。初期リリース記事です。

進め方1:資産運用計画を作成する

進め方1は、資産運用計画を作成になります。

なぜ最初にこれかというとやみくもに投資/資産運用をしてもそれが正しいのかどうなのか判断ができないからです。何事もそうですがまずは計画を作成すること。段取りが大事ですね。

以下、計画の作り方の参考フローになります。

それぞれ簡単にイメージを説明します。

1:目的・目標を設定する

まず最初に考える必要があるのは、

なんのために投資/資産運用をするのか?

ということです。いわゆる目的・目標を明確にすることです。

ここでいう目的・目標は冒頭から説明しているように下記になるかと思います。

目的:定年退職後に豊かに老後生活を送るための資金を蓄える

目標:定年退職までに老後資産として○,000千万貯める

*○の部分は人それぞれになるかと思います

まさにこれですね。

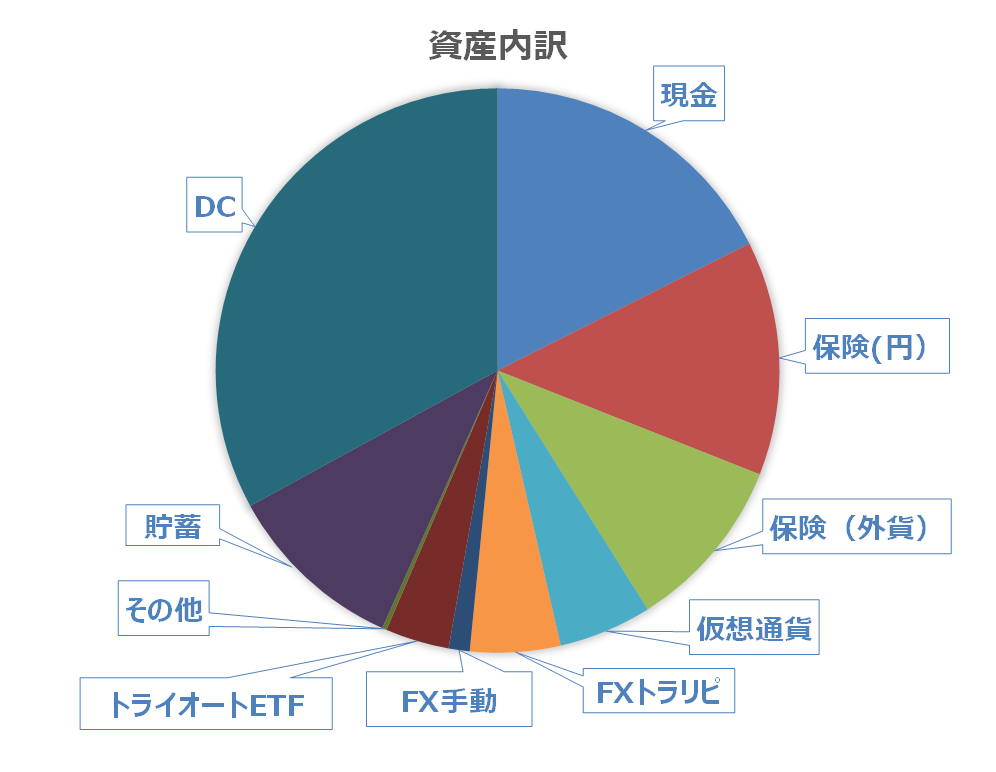

2:資産棚卸をする

次に資産棚卸をします。これは目標に向けて今どの資産がどれだけあるのかを確認するためです。

お金やその価値があるもの(株、金、土地とか)

EX)現金、株式、投資信託、FX、ETF、CFD、金、保険、(住宅)

下記参考までに私の資産棚卸(内訳)です。*金額は未記載。

こうやって資産の見える化をすることで自分自身の状況がわかり、投資/資産運用をスムーズに始めることができます。

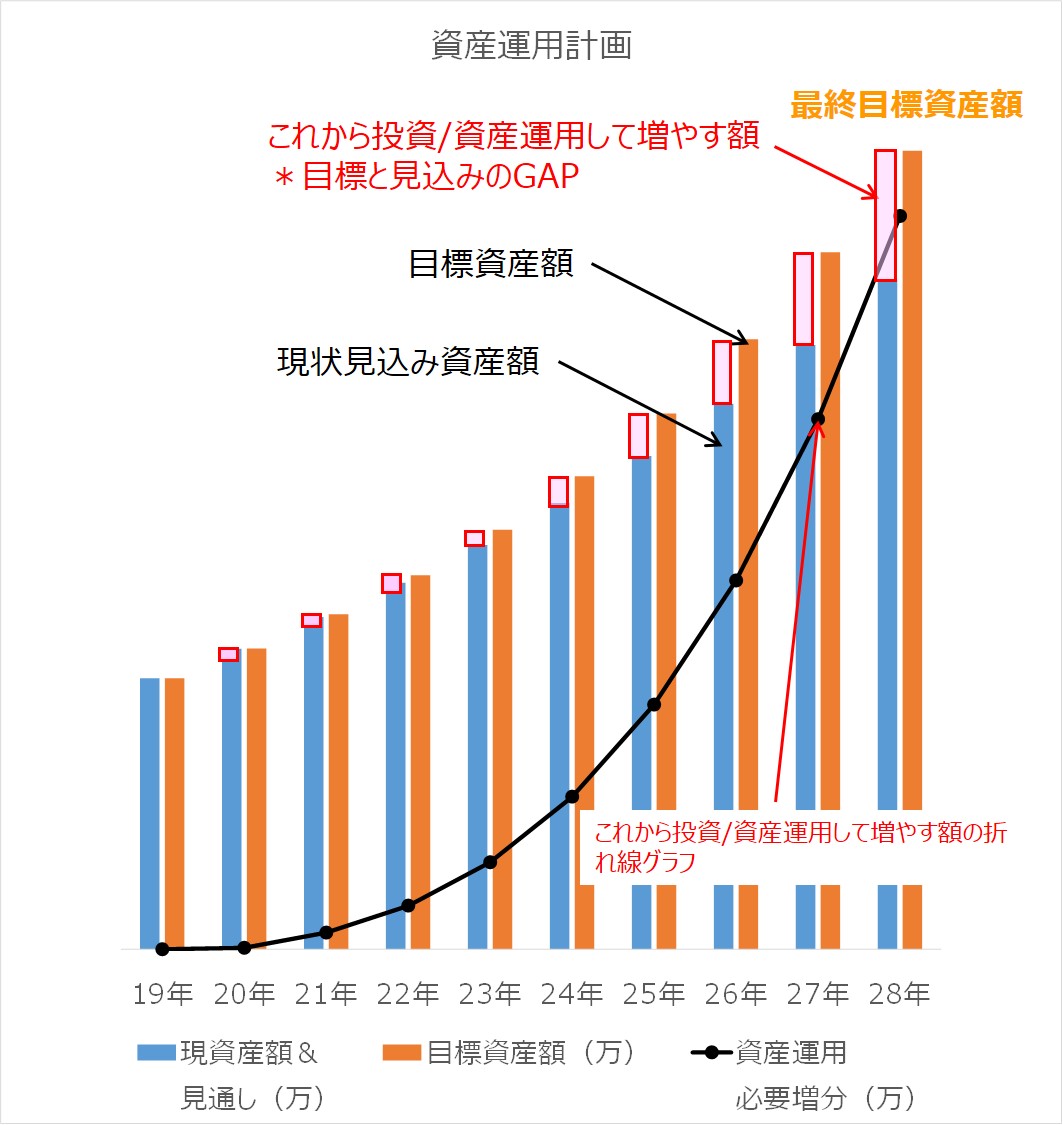

3:資産運用計画表を作成する

そして資産運用計画表の作成です。

まず、現状からの見込み資産額(あれば)と目標となる資産額の推移をわかるようにします。グラフでも表でもいいと思います。ざっくりでいいと思います^^

下記参考までに私の資産推移グラフです。

こうすることで現実と目標とのGAPがわかり、いつまでにどれだけ追加で資産を増やす必要があるのかがわかります。

私の場合、ひとまず2028年までに追加資産額(追加必要老後資金)が+900万円でした。これが目標額です。

そしてこれをもとに具体的に下記のような資産運用計画表に落としこみます。

ポイントは、

目標追加資産額(追加必要老後資金)=自己資産運用計画額

となるように

毎年の目標額(赤枠の追加で増やす資産額)に対して、目標達成できるように自己資産運用計画額(毎年追加で捻出する運用資金+運用利回りから計算した利益)を記載した表を作成することです。

そうすることで追加で捻出する運用資金と目標となる運用利回りを算出することができます。

*運用利回り・・投資にて得られる利益率のこと

私の場合は毎年捻出できそうな運用資金から割り出し、年間利回り5%になっています。結構現実的な目標に落ち着きました。

*年間利回り10%前後であれば、ほぼほぼ現実的ではないかと思っています。

上記のような内容で必ずしも進める必要はないですが、きちんと計画を立てておくことは非常に大事です。

自分で細かく作成するのが面倒な方は、いろいろなサイトで資産運用シミュレーションをすることができます。ぜひやってみてください。

参考:資産運用シミュレーション : 金融庁 (fsa.go.jp)

進め方2:運用資金を捻出する

進め方2は、運用資金の捻出になります。

こちらは、進め方1で取り上げた追加で捻出する運用資金を具体的に捻出できるかになります。

すぐに捻出できる資金があれば良いですが、ない場合は以下のように捻出するとよいでしょう。

こちらも簡単に説明いたします。

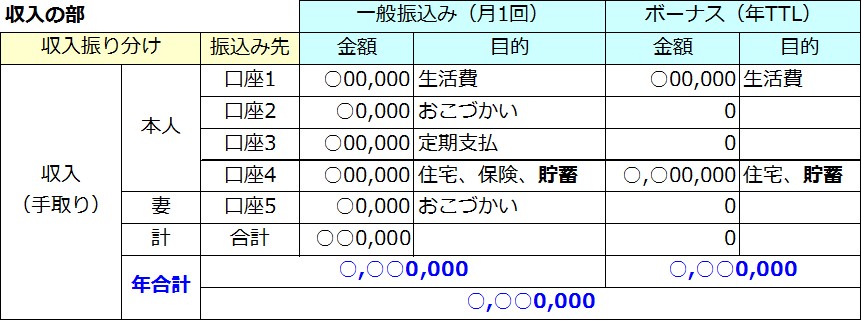

1:収入、支出の整理・整頓

まず、収入と支出を整理・整頓して見える化を行います。

下記参考までに私の収入、支出一覧表です。

要するに家計簿みたいなものですね^^;

支出に既に行っている貯蓄等の分も入れています。

がちがちに細かくする必要はないと思いますが、意外とできていない人は多いのではないでしょうか。

2:運用資金額の確認と決定

収入、支出の整理・整頓ができたらいよいよ追加で捻出する運用資金を確認し決定します。やり方は、収入-支出の結果にて判断・対応します。

以下パターン別の判断・対応についてです。

この結果をもとに収入-支出>0であれば、投資/資産運用に追加で回す運用資金の捻出できるということです。これにて運用資金の確認と決定ができました。

とはいえ捻出が難しそうな金額になってしまったら、できそうな資金をもとにもう一度進め方1に戻って運用資産計画を再考するとよいでしょう。

進め方1:資産運用計画を作成すると進め方2:運用資金を捻出するはどちらからやってもよいと思います。自分のやりやすい方を選択しましょう。

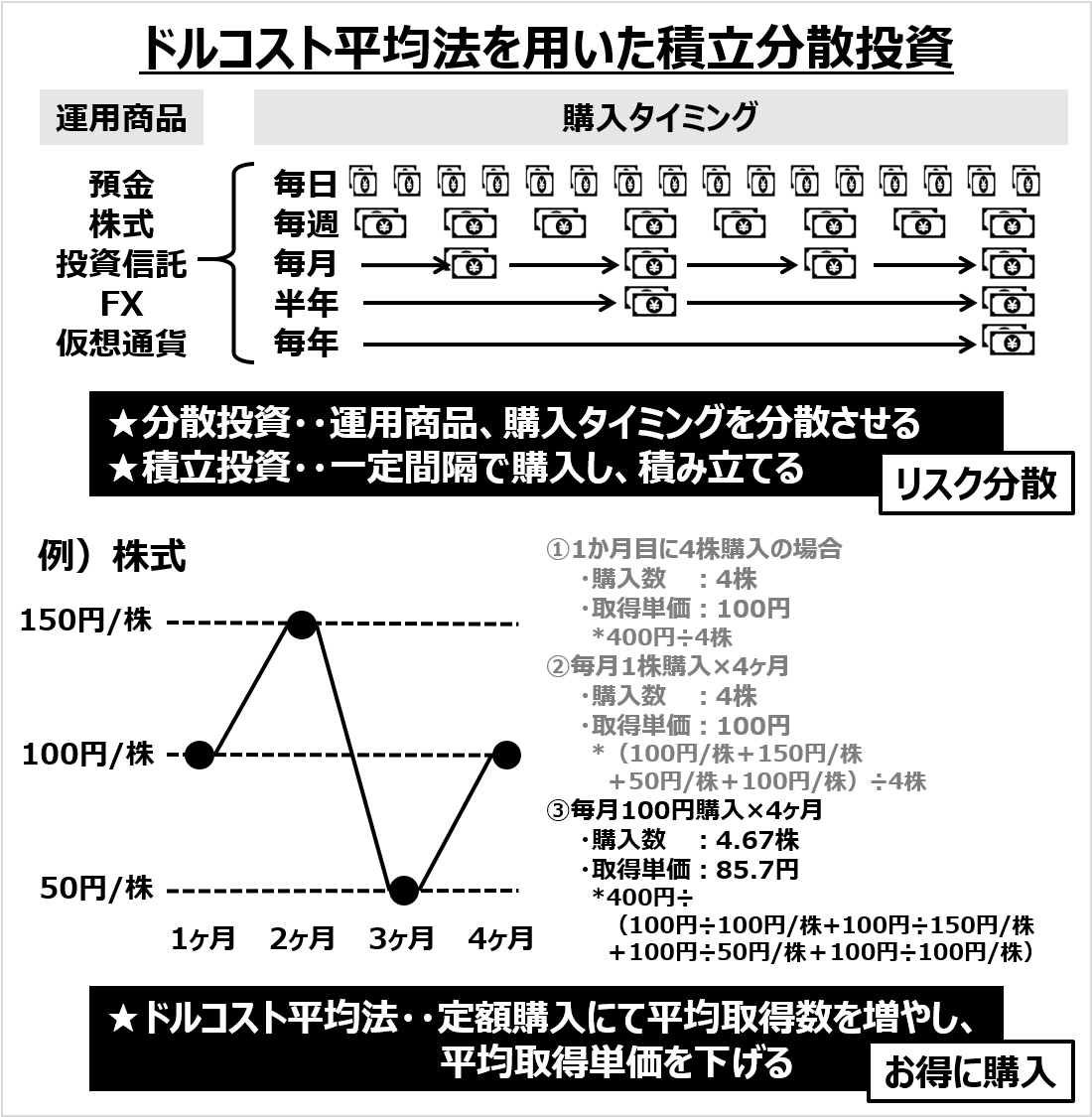

進め方3:ドルコスト平均法を用いた積立分散投資手法を知る

進め方3は、ドルコスト平均法を用いた積立分散投資手法を知るです。

次にどのように投資していけばよいかが、非常に大事になってきます。

それが、今までも何度も取り上げている

「ドルコスト平均法を用いた積立分散投資手法」

です。

こちらはこれから投資実践を進めていくうえで絶対に押さえておきたい投資手法と考えています。

過去の記事でも何度も取り上げてきました。これからもきっと取り上げます^^;

詳細を説明していきますのでぜひ覚えていただければと思います。

ドルコスト平均法を用いた積立分散投資手法とは

ドルコスト平均法を用いた積立分散投資手法ですが、意味は下記の通りとなります。

長中期的に資金を定期的にいくつかの運用商品に一定額分散して投資し、積み立てていく投資方法。運用商品を分散しておくことで価格変動の偏りを減らし、急な暴落などリスクを想定、許容した安定的な資産運用になる。

下記、図解チャートになります(完全自作)。

積立分散投資については、いくつかの投資先運用商品をいくつか分散して定期的に投資し、積み立てていくってことが非常に大事ということです。

下記、投資先運用商品例になります。

なるべくたくさんの運用商品を選ぶことが良いのではと思います。

ドルコスト平均法については、分散する運用商品が決まったら一気に資金を投じて購入するのではなく、一定期間間隔で定額を投ずるということです。そうすることで平均取得数を増やし、平均購入単価もならすことができてきます。

下記、定額投資例になります。大事なのは”定額”ということです。

ちなみに株だったら1株単位だとか、外貨だったら1ドル単位だとかの単位でしか購入できないと思いがちですが、そうではないです。0.8株とか0.2ドルだとか金額に合わせた分の購入ができると認識いただければと思います。

ドルコスト平均法を用いた積立分散投資手法のメリット

ドルコスト平均法を用いた積立分散投資手法は、以下2つのメリットがあります。

❶自己裁量、判断に委ねず心理的負担が少ない投資手法

たいてい投資といって思い浮かべるのが自分でタイミングを判断して行う裁量投資ではないでしょうか。そしてこれを超初心者が実施するとたいてい失敗(損をする)する。だから投資は怖いイメージがある。そんな感じではないでしょうか。

ドルコスト平均法を用いた積立分散投資は、そんな感情移入を排除した投資手法になり、心理的負担が少ないのが特徴です。

❷資産管理、リスク管理をした投資手法

資産管理、リスク管理について簡単に説明します。

資金管理・・投資資金をバランス良く投じること

リスク管理・・常に暴落を想定した必要資金を保有しておくこと

ドルコスト平均法を用いた積立分散投資手法は、一定間隔定額でいろいろな運用商品に投資するため、基本的には自然と資産管理/リスク管理ができると理解すればよいと思います。

以上、がドルコスト平均法を用いた積立分散投資手法の考え方になります。この考えを用いて行うことで投資に対する恐怖心もなくなってくるかと思います。

少しは理解できたでしょうか。

*ちなみにデメリットは、裁量取引を得意としている方には不向きというところでしょうか^^;

進め方4:”つみたてNISA”で運用開始

進め方4は、”つみたてNISA”で運用開始です。

運用資金の捻出ができ、考え方が腹落ちしました。いよいよ投資先運用商品を選んで運用を開始するになります。

投資先運用商品のおおまかなお勧めと運用開始について説明します。

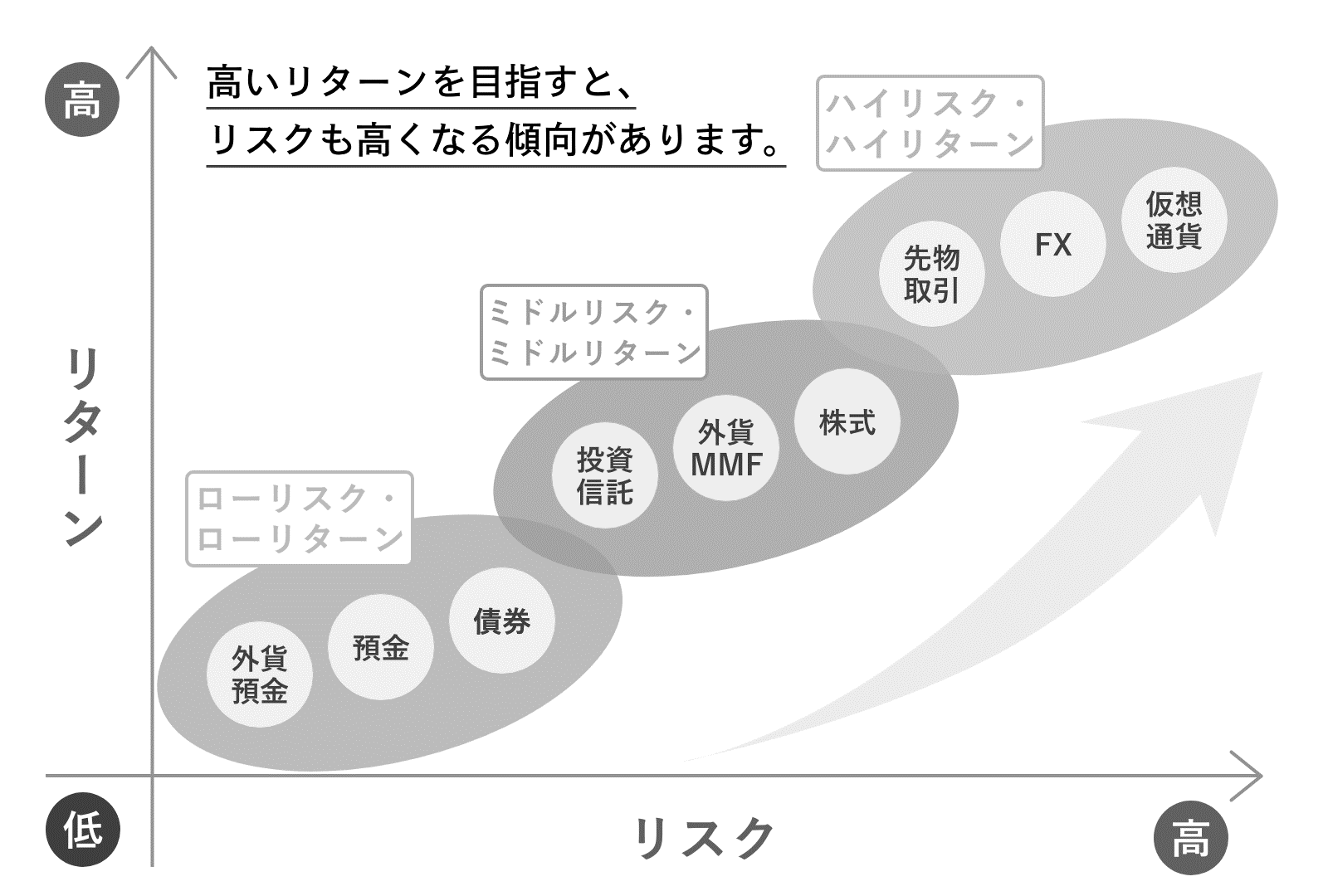

投資先おすすめ運用商品

さぁ投資先運用商品として何を選びましょうか^^

こちら投資先運用商品と位置づけになります。

*暮らしのぜんぶ引用

投資先運用商品てほんといろいろあるんですよね(^^;

そこで超初心者さんが、投資/資産運用を始めるならば、一般的にミドルリスクミドルリターン領域が良いと言われています。

そして、ここでは最初に何を選ぶのかですが、超初心者の方が投資の入り口として選ぶのは、

ずばり

つみたてNISAで投資信託

が良いのではと思います。

以下に概要を説明します。

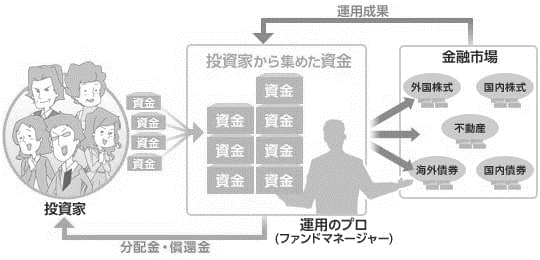

まず、投資信託についてです。

投資家(皆さん)から集めたお金をひとつの大きな資金としてまとめ、運用のプロであるファンドマネージャーが株式や債券などに投資・運用しその運用の成果として生まれた利益を皆さんに還元するという運用商品のことです。

*楽天証券引用

運用のプロに資金を預け(投資し)、その運用成果に応じた利益を受け取ったり積み上げたりする運用商品のことですね。

投資信託自体それを通じてろいろな運用商品へ投資しているため、一定間隔定額積立することでドルコスト平均法を用いた積立分散投資できてしまうということです。

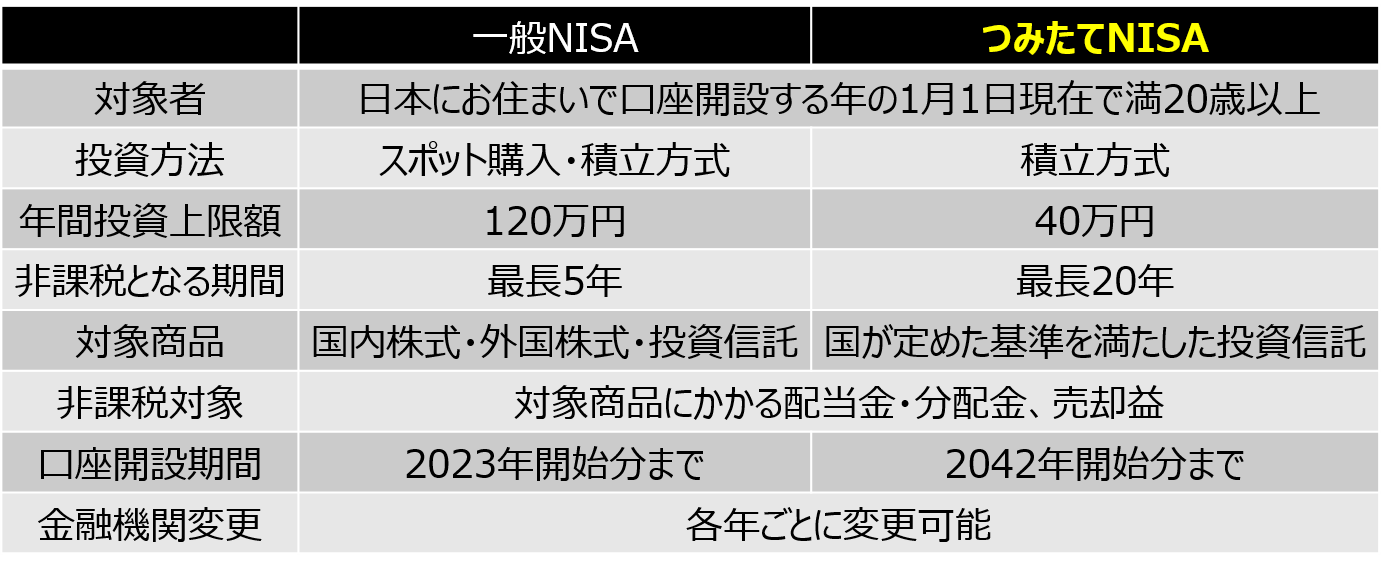

続いてNISA(ニーサ)についてです。

毎年決まった非課税投資枠が設定され、上場株式や投資信託の配当金(分配金)や値上がり益が非課税になる制度のことです。日本に住む20歳以上の方が対象です。投資目的などに合わせて、「一般NISA」か「つみたてNISA」を選べます。

*楽天証券引用

NISA(ニーサ)は、非課税で運用できるのが魅力的ですね。ちなみにFXや株で得た利益のおおよそ20%分が税金でさっぴかれると知っていただければと思います。

さらにこちら「一般NISA」と「つみたてNISA」の比較表です。

つみたてNISAをお勧めするのは、定期的に自動的に同額積立が行われるため、ずばり先に説明したドルコスト平均法を用いた積立分散投資が簡単にできるからです。

それを年間40万円ではありますが、非課税で最長20年も運用できるのは魅力的ではないでしょうか。

ゆえに超初心者さんにはつみたてNISAをおすすめします。

つみたてNISAで運用開始

つみたてNISAに投資し資産運用を開始する流れについて説明します。

やり方は以下の流れになります。

1:つみたてNISA口座開設

まず必要となるのがNISA口座開設になります。

NISA口座は主に証券会社にて開設することができます。ここで注意となるのはNISA口座は1人1口座までとなっていることです。よく考えて取扱会社の口座を開設したいところですね。

そこでメジャーどころの証券会社を紹介しておきたいと思います。

それは、

楽天証券 、SBI証券

です。

下記比較表参照の上、各証券会社のHPを見て選んでみるとよいと思います。

2:投資信託商品選び

続いて投資信託の商品選びです。各社で取り扱っているつみたてNISAで選べる商品は決められているのでそこから選択をします。

下記、楽天証券が取り扱っている人気商品ランキングです(2021年3月17日現在)。

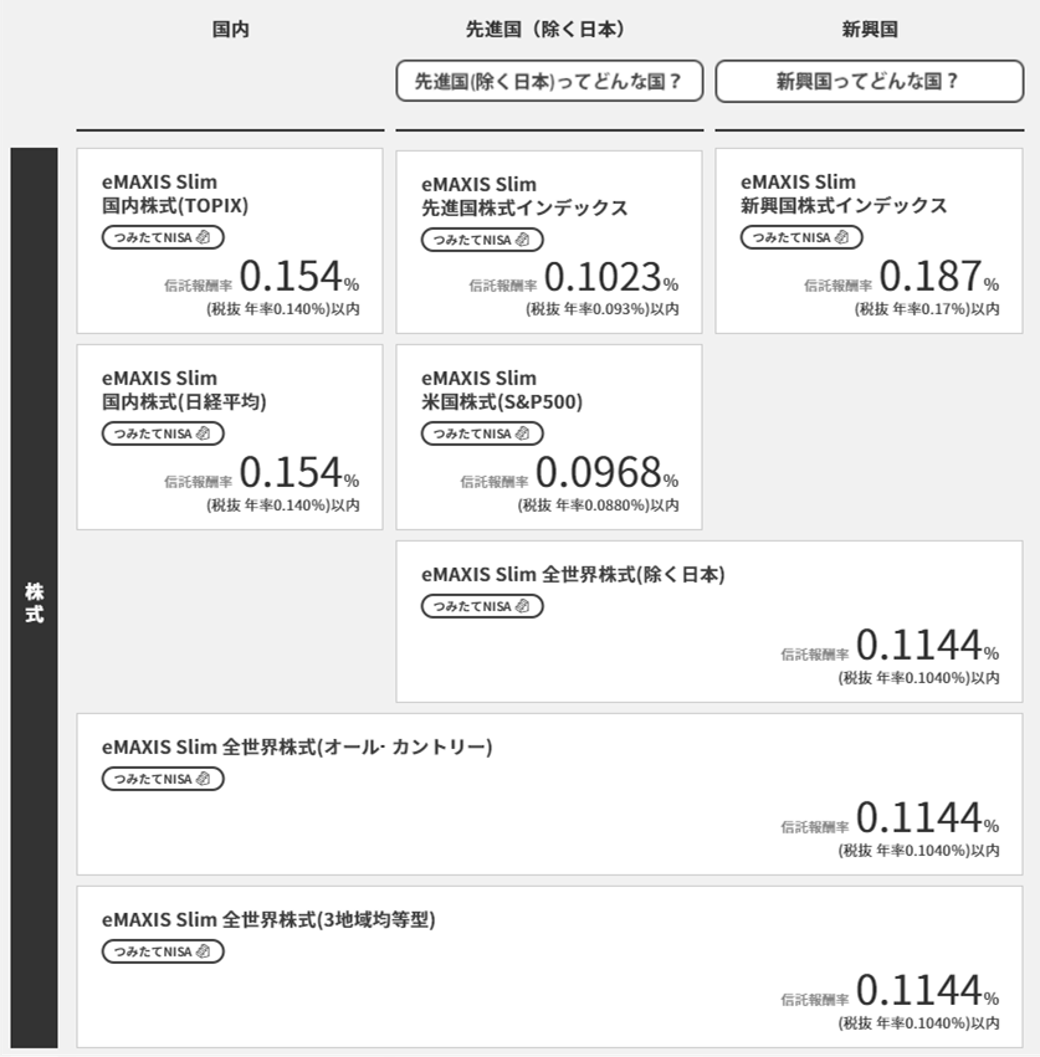

ここでは楽天証券個別の商品の他に人気のある三菱UHJ国際投信のeMAXIS Slimシリーズがあります。下記一覧表になります。

リンク先↓

とことんコストを追求する投資信託、eMAXISSlim(イーマクシス・スリム)

オールカントリーや米国株式が人気のある投資信託商品かと思います。よくお目にかかる商品ですし、つみたてNISAをやられている方は必ずといっていいほど選んでいる商品かと思います。利回りも比較的高い実績をあげている認識です。

ほんとうにいろいろあるのでいろいろ調べて自分にあった商品を選んでみるとよいでしょう。なお、上述したように投資信託商品を選ぶ際もいくつか分散することをおすすめします。

*この記事では細かい商品選びまでのお話はいったん省略させていただきます。長文になって混乱を招くといけないので。また別の記事にて。すでに長文の気配ありますが^^;

3:入金

次にNISA口座に捻出した運用資金を入金します。または自動入金(積立)を選択します。

4:運用開始

そして、自分が選んだ投資信託商品を選択し、積立間隔と金額を設定して注文すれば運用開始となります。

ちなみにつみたてNISAは年間最大40万円ですので12ヶ月で割ると33,333円/月が積立上限になりますのでそこは気を付けてください。

あとは、運用成績をウォッチし長期間運用を経て満期を迎えるにあたり、今後の対応について考えていくことになります。

*ココさんのブログにてNISA及び投資信託銘柄(商品)について詳しく説明されています。ぜひご参考までに!

これから投資/資産運用を検討している超初心者皆様へのメッセージ

今回、投資/資産運用で役立つ4つの上手な進め方について説明しました。

改めて記事の内容をおさらいをしておきます。

下記、投資/資産運用で役立つ4つの上手な進め方のまとめです。

いかがでしたでしょうか。

投資/資産運用を始めたるにあたって少しは腹落ちできたのではと思います。

その中でやっぱり大事なのは投資の基本的な考え方である

「ドルコスト平均法を用いた積立分散投資手法」

です。

本当にこの投資手法は大事です。

何度も言ってきていますが、

積立分散投資、ドルコスト平均法

本当に覚えてくださいね。

絶対ですよ!

大事なことですからもう一度言います。

積立分散投資、ドルコスト平均法!

さらにもう一度、

積立分散投資、ドルコスト平均法!!

さらにさらにもう一度、、

とはいえ本当に絶対覚えてくださいね!

最後まで読んでいただきありがとうございます。

皆様の資産運用に幸あれ!!!